Citations

Nouvelles

Analyse

Utilisateur

24/7

Calendrier économique

Education

Données

- Des noms

- Dernier

- Précédent

Comptes de Signaux pour Membres

Tous les Comptes de Signaux

All Contests

Pas de données correspondantes

Graphiques Gratuit pour toujours

Chat F&Q avec des Experts Filtres Calendrier économique Données OutilFastBull VIP FonctionnalitésTendances du marché

Principaux indicateurs

Dernières vues

Dernières vues

Sujets d'actualité

Les meilleurs chroniqueurs

Dernière mise à jour

Marque blanche

API de données

Plug-ins Web

Programme d'affiliation

Tout voir

Pas de données

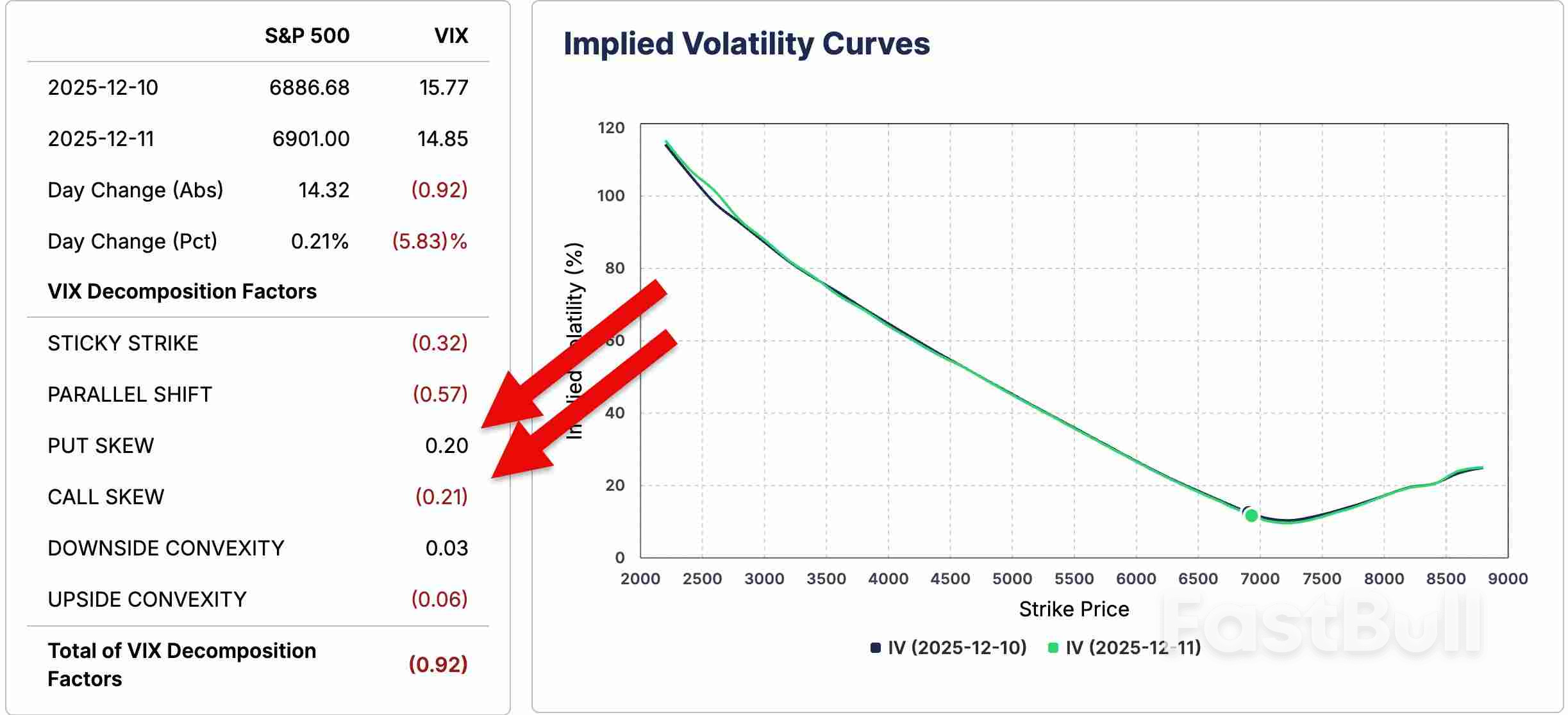

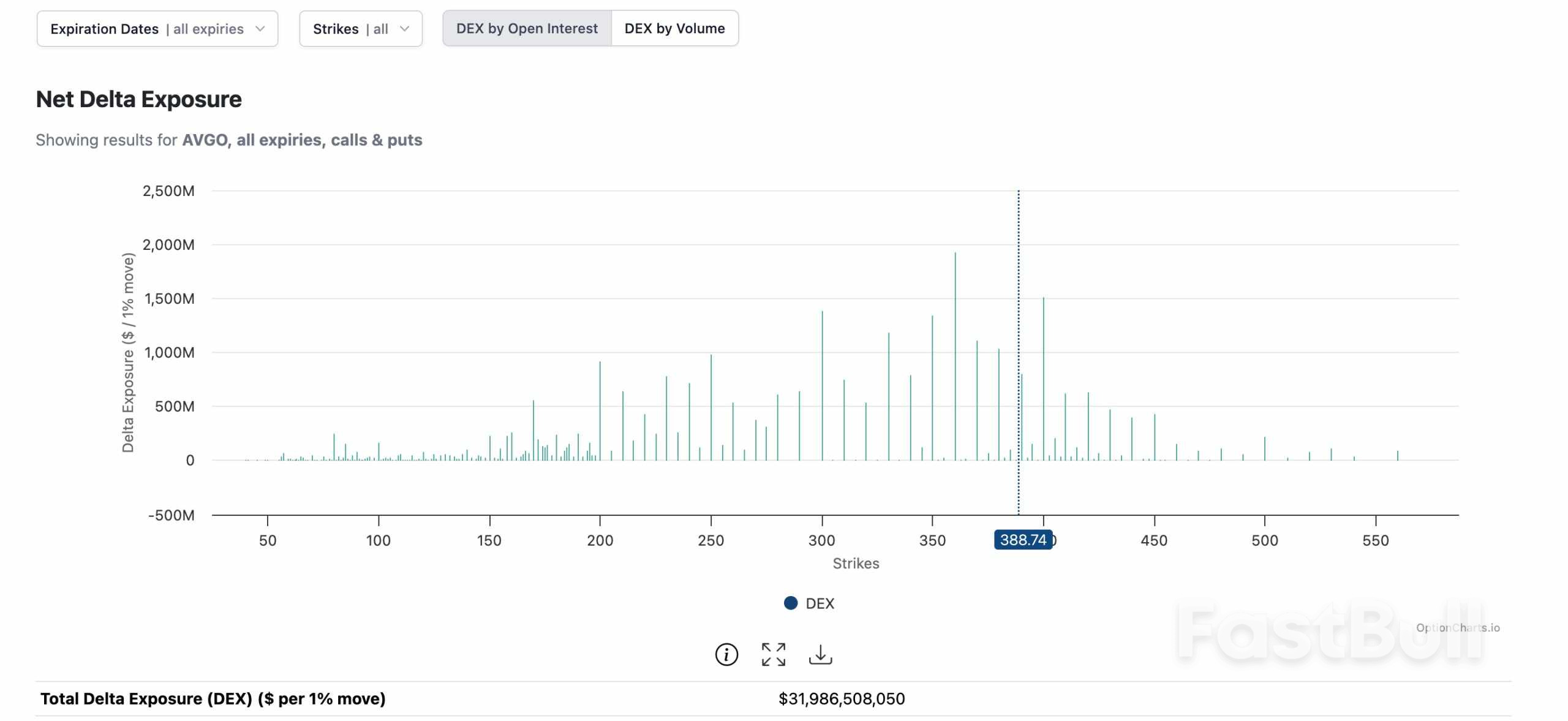

L'indice S&P 500 a rebondi malgré la faiblesse de la nuit précédente, probablement freiné par un grand nombre d'options à échéance nulle au prix d'exercice de 6 900, tandis que le ralentissement de la dynamique des résultats en IA d'Oracle et de Broadcom témoigne d'un scepticisme croissant sous-jacent à la reprise.

WASHINGTON, 12 décembre (Reuters) - Les démocrates d'une commission de surveillance du Congrès ont publié vendredi plus d'une douzaine de nouvelles images provenant de la succession du défunt délinquant sexuel condamné Jeffrey Epstein, dont des photos de l'actuel président Donald Trump.

Trump apparaît sur trois des 19 photos partagées par les démocrates du Comité de surveillance de la Chambre des représentants, qui ont déclaré examiner plus de 95 000 images produites par la succession.

Sur une photo en noir et blanc, on voit Trump sourire, entouré de plusieurs femmes dont les visages sont floutés. Une deuxième image le montre debout à côté d'Epstein, et une troisième, moins nette, le montre assis aux côtés d'une autre femme, également floutée, sa cravate rouge dénouée. On ignore la date et le lieu où ces photos ont été prises.

L'ancien président Bill Clinton, l'ancien conseiller de Trump Steve Bannon, Bill Gates et l'ancien secrétaire au Trésor Larry Summers apparaissent également dans la série d'images, ainsi que des sextoys, un préservatif « Trump » à 4,50 $ orné du visage de Trump et de la phrase en lettres capitales « JE SUIS ÉNORME ! »

« Ces photos troublantes soulèvent encore plus de questions sur Epstein et ses relations avec certains des hommes les plus puissants du monde », a déclaré Robert Garcia, représentant de Californie et principal démocrate au sein de la commission de surveillance, dans un communiqué. « Nous ne nous arrêterons pas tant que le peuple américain n'aura pas connu la vérité. Le ministère de la Justice doit publier tous les dossiers, MAINTENANT. »

Les démocrates du Congrès ont déclaré avoir flouté les visages des femmes afin de protéger l'identité des victimes d'Epstein.

La Maison Blanche n'a pas immédiatement répondu à notre demande de commentaires.

Trump et Epstein étaient amis dans les années 1990 et au début des années 2000, mais Trump affirme avoir rompu les liens avant qu'Epstein ne plaide coupable d'accusations de prostitution.

Trump a toujours nié avoir eu connaissance des abus et du trafic sexuel de mineures commis par le défunt financier.

Tableau des prix du gaz naturel (GN)

Tableau des prix du gaz naturel (GN) Graphique des prix du WTI

Graphique des prix du WTI Graphique des prix du Brent

Graphique des prix du BrentSelon une plainte antitrust datant de l'ère Biden et rendue publique par un tribunal, PepsiCo Inc. propose à Walmart Inc. des promotions et des remises spéciales sur ses produits, qu'elle n'offre à aucun autre détaillant.

Les détails d'une plainte désormais classée sans suite par la Commission fédérale du commerce (FTC) ont été rendus publics jeudi par un juge, suite à une demande de l'Institut pour l'autonomie locale, une association de défense des intérêts des entreprises. Dans un document déposé jeudi, la FTC a révélé que Walmart était le détaillant ayant bénéficié d'avantages indus.

En janvier, la FTC a voté par 3 voix contre 2 en faveur d'une action en justice contre PepsiCo, l'accusant d'avoir enfreint la loi en facturant aux petits détaillants des prix supérieurs à ceux pratiqués pour les boissons vendues à une grande chaîne multinationale. L'agence n'a pas divulgué publiquement le nom du détaillant dans la plainte initiale, et la FTC de l'administration Trump a classé l'affaire sans suite en mai.

Dans la plainte rendue publique, la FTC a déclaré que PepsiCo reconnaissait Walmart comme son « client le plus important », citant un document réglementaire de 2023 dans lequel elle indiquait aux investisseurs que la perte de Walmart en tant que client aurait un « effet négatif important » sur ses activités.

Selon la plainte, PepsiCo fournit à Walmart des paiements promotionnels, des indemnités et des services « pour satisfaire Walmart », « tout en omettant d'offrir des avantages similaires aux concurrents de Walmart dans des conditions proportionnellement égales ».

Selon la plainte de la FTC, ce comportement désavantage les petits détaillants, notamment les dépanneurs qui sont en concurrence avec Walmart pour vendre du Pepsi et d'autres boissons gazeuses, dont le Mountain Dew et les boissons énergisantes Rockstar.

La plainte de la FTC a été déposée quelques jours seulement avant l'investiture de Donald Trump à la présidence. L'agence, désormais composée exclusivement de républicains après le limogeage par Trump de ses deux membres démocrates, a déclaré en mai qu'elle rejetait l'affaire, la jugeant mal fondée.

À l'époque, le président de la FTC, Andrew Ferguson, avait déclaré dans un communiqué que « la FTC de Biden-Harris s'est empressée d'autoriser cette affaire trois jours seulement avant l'investiture du président Trump, dans un effort purement politique visant à engager cette administration dans la poursuite d'une simple intuition selon laquelle Pepsi avait enfreint la loi. »

Walmart a déclaré dans un communiqué que l'entreprise reste « déterminée à négocier au nom de ses clients afin de pouvoir leur offrir des prix avantageux et des prix bas au quotidien », notant que la FTC a volontairement abandonné les poursuites.

PepsiCo n'a pas immédiatement répondu à notre demande de commentaires, mais avait nié toute malversation lors du dépôt de la plainte. La FTC n'a pas non plus immédiatement répondu à notre demande de commentaires concernant la plainte rendue publique.

La plainte de la FTC allègue que PepsiCo a enfreint une loi des années 1930, rarement invoquée, appelée loi Robinson-Patman, qui interdit la discrimination par les prix à l'encontre des détaillants. Lina Khan, présidente de la FTC sous l'administration Biden, a plaidé pour une application plus rigoureuse de cette loi, arguant que son application insuffisante a nui aux petits commerçants.

Plus tôt cette semaine, PepsiCo a annoncé qu'elle réduirait les prix de ses marques phares dans le cadre d'un accord avec le fonds activiste Elliott Investment Management.

L'affaire est Federal Trade Commission contre PepsiCo Inc., 25-cv-664, Cour de district des États-Unis, district sud de New York.

Or - quotidien

Or - quotidien Or - 4 heures

Or - 4 heures Or - 1 heure

Or - 1 heureMarque blanche

API de données

Plug-ins Web

Créateur d'affiches

Programme d'affiliation

Le risque de perte dans la négociation d'instruments financiers tels que les actions, les devises, les matières premières, les contrats à terme, les obligations, les ETF et les crypto-monnaies peut être substantiel. Vous pouvez subir une perte totale des fonds que vous déposez auprès de votre courtier. Par conséquent, vous devez examiner attentivement si ce type de négociation vous convient, compte tenu de votre situation et de vos ressources financières.

Aucune décision d'investissement ne doit être prise sans avoir procédé soi-même à une vérification préalable approfondie ou sans avoir consulté ses conseillers financiers. Le contenu de notre site peut ne pas vous convenir car nous ne connaissons pas votre situation financière et vos besoins en matière d'investissement. Nos informations financières peuvent avoir un temps de latence ou contenir des inexactitudes, de sorte que vous devez être entièrement responsable de vos décisions en matière de négociation et d'investissement. La société ne sera pas responsable de vos pertes en capital.

Sans l'autorisation du site web, vous n'êtes pas autorisé à copier les graphiques, les textes ou les marques du site web. Les droits de propriété intellectuelle sur le contenu ou les données incorporées dans ce site web appartiennent à ses fournisseurs et marchands d'échange.

Non connecté

Se connecter pour accéder à d'autres fonctionnalités

FastBull VIP

Pas encore

Acheter

Se connecter

S'inscrire